未履行风险告知义务 买理财产品亏了银行该不该赔

如何选择一款合适的理财产品,是投资者关心的话题。但如果银行向消费者推介相关产品时,未能履行适当推介和风险告知义务,消费者购买理财产品亏了算谁的?

日前,北京市第二中级人民法院公布了一起典型案例。2016年10月份,裴某在某银行工作人员申某推介下,在该工作人员的电脑上通过网络销售方式认购某理财产品,认购金额为301万元。

购买当日,银行工作人员申某给裴某一张网银截屏打印件,载明“基金名称**资本资产管理计划”,并在该打印件下部手写“201710月底—11初1年4.5%”字样。

2017年11月2日,裴某赎回该理财产品,本金亏损11万元,未获收益。裴某找到该银行协商未果,将银行诉至法院。

一审中,银行提交的《中国证券登记结算公司产品电子签名合同签名档》显示“客户已签署风险提示书”,并抗辩认为已告知裴某该理财产品的风险,裴某也签署了风险提示书,因而应当自行承担相应的投资风险。

一审法院经审理认为,裴某购买理财产品时签署了电子风险提示书并已知晓且确认购买该理财产品存在风险,故驳回裴某全部诉讼请求。

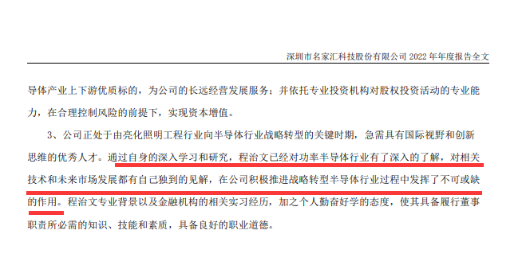

对此判决,裴某不服,上诉至北京二中院。北京二中院经审理后认为,银行工作人员申某在向裴某销售理财产品时,在裴某网银截屏打印件上书写“201710月底—11初1年4.5%”字样,该表述含有向投资者传达保收益的意思表示,对于没有专业知识的普通投资者极易造成误导,其行为违反了适当推介义务。

庭审中,裴某称该网银截屏打印件即为其购买案涉理财产品的唯一凭证。

《中国银监会关于规范商业银行代理销售业务的通知》规定,商业银行应当向客户提供并提示其阅读相关销售文件,包括风险提示文件,以请客户抄写风险提示等方式充分揭示代销产品的风险,销售文件应当由客户签字逐一确认,国务院金融监督管理机构另有规定的除外。通过电子渠道销售的,应由客户通过符合法律、行政法规要求的电子方式逐一确认。

法院认为,银行未能提交证据证明其在销售产品时向裴某提供过或提示裴某阅读过产品的相关销售文件及合同,不能以投资者可自行上网阅读合同内容为由推卸银行自身的适当推介义务。同时,银行未能提交证据证明其向裴某告知说明案涉理财产品的风险内容,仅以裴某签署电子风险提示书抗辩其已履行告知说明义务,不应得到支持。

据此,北京二中院认为,银行向裴某推介理财产品时,未充分尽到适当性义务,应对裴某受到的实际损失承担相应民事赔偿责任。故改判银行赔偿裴某本金及按存款利率计算的利息损失。法官表示,商业银行开展代销业务,应当加强投资者适当性管理,充分揭示代销产品风险,向客户销售与其风险承受能力相匹配的金融产品。(记者李万祥)

推荐阅读 相关文章

银行业两大新规正式实施 理财产品和互联网贷款迎挑战

2022年1月1日起,银行业一些新的管理规定正式实施,不仅将对商业银行的经营产生直接影响,推进银行转型步伐,也与银行理财客户息息相关。...

5月银行固收类理财产品收益反弹 回暖或难以持续

年初以来的股市债市双杀,银行理财产品收益一直承压,一度超过2000只产品跌破1元净值。进入5月,在股市、债市反弹行情的带动下,以固收+为主的...

6月底净值型理财产品存续规模27.72万亿 占比超95%

截至2022年6月底,理财产品存续3.56万只,存续余额29.15万亿元,同比增长12.98%。上半年,新发行理财产品1.52万只,累计募集...

持续遭受赎回压力,银行理财“吆喝”摊余成本法

“摊余成本法产品来啦”“第一家率先成立发行产品”“消除持有净值波动风险”……12月15日,华夏理财固收纯债封闭式12号435天产品发售,在发...

银行理财“破净”潮下净值化产品迎来考验,投资者该如何应对?

12月以来,银行理财产品又出现了一轮赎回高峰,债券市场尤其是信用债市场仍在持续调整。大量债券型公募基金和银行理财产品的净值出现下跌,银行理财...